这个行业,是两个男人的十年割据

作者:昔檐 策划:老胡

来源:雪贝财经

提及金蝶与用友,人们可能会更多地联想到它们两家上市公司颇具传奇的创始人:徐少春与王文京。

两人只相差一岁,前者生于1963年,后者生于1964年。一个是湖南沅江农村插秧娃,一个是江西上饶放牛娃。当梦想照进现实,他们通过高考改变了命运,整个世界再也不是农村的一洼池塘。

一个16岁考上东南大学,一个15岁考上江西财经大学。大学毕业后都有过短暂的体制内工作。正是这份体制内与财务密切相关的工作让他们敏锐地认识到财务软件未来巨大的市场空间。

在1988年,他们二人几乎同时选择辞职创业。徐少春带着导师的介绍信南下深圳,而王文京选择留在北京,他的启动资金是从第一个用户那里借来的5万元。

从此,两人在地理空间上未曾谋面便分道扬镳,逐渐形成南金蝶、北用友的竞争格局。两个男人几乎割据了整个内地的财务软件市场,让无数的企业财务部的财会人员真正从繁忙的手工式工作中解放出来。

或许是冥冥之中的暗自较劲,在2001年2月15日的时候,金蝶国际登陆港交所创业板,成为内地第一家在港交所创业板上市的民营软件企业。仅仅过去三个月,2001年5月18日,用友网络在上交所主板上市,王文京也成为当时的中国软件首富。

与最早一批在白猫黑猫理论鼓励下创业的群体不同的是,他们二人没有选择在传统领域趁政策东风攻城略地,而是深耕财务软件产品,表现出极深的产品专注之心。三十多年来,这也是两家上市公司最基本的底色。

然而,他们如今遭遇的挑战都来自他处。

壹

在过去十年间,用友的营收由2012年的42.35亿,增长到2021年的89.32亿,增长110.91%;金蝶的营收由2012年的17.65亿,增长到2021年的41.32亿,增长134.11%。

从两家上市公司的十年营收增长率可以看出来,它们所属的ERP细分赛道成长性非常一般。

10年前,用友的营收是金蝶的1.40倍,而到了2021年,用友的营收是金蝶的1.14倍。尽管营收的差距在缩小,但用友在营收上对金蝶的压制依然保持了一目了然的明显差距。

在高端市场,SAP时至今日依然占据主导位置,类似于iPhone之于手机市场;用友与金蝶的战场在中小企业市场,类似于小米、OV。

两者的营收增长性,基本代表着中国国内民营企业的经济晴雨表。因为企业数量的多寡,直接决定了这两家公司的用户数量。

用友与金蝶所处的细分行业特性,导致两者在标准化与个性化之间必须做出平衡选择。

若追求万变不离其宗的标准化,必然陷入同质化竞争,且潜在进入者众,越来越多的软件型企业正在蚕食、瓜分它们的阵地,比如地产云明源软件等。

但是,标准化的市场大多是没有特殊需求的小微型企业,这类企业用户忠诚度高,粘性大,数量庞大。虽然这些客户往往在一次购买之后基本再无需求,客单价低,“一鱼多吃”二次开发的收费概率较低。但这却是主要阵地,因为小微企业中数量不多的企业也会成长起来,增加对财务软件的需求。

与标准化对应的就是个性化,满足大客户管理层的多样化需求。传统的财务模块不能满足这类公司的管理需求,迫切要求更加符合企业具体业务特征的模块,更加倾向于所有业务的上线以及管理用报表模块的开发。

这就给用友与金蝶的产品与研发人员提出了更高的挑战。因个性化需求因人而异、因企而异、更加发散,难以形成标准化范式。但是,这类个性化需求的用户是高净值群体,企业也能够从一次购买、多次模块开发中获取更多的利润。

因为个性化需求复杂,用友与金蝶一直被这些大客户诱惑、驱使着自己不断推陈出新,研发投入也就水涨船高。尤其是近年来随着会计准则与税法的多次修订,用友与金蝶不得不满足新政策下的要求,过往的版本需要深刻变革更新。

贰

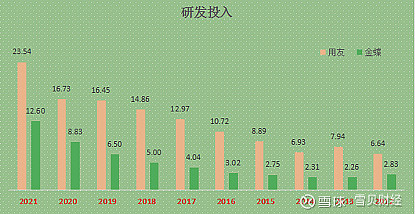

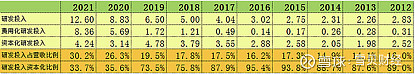

在过去十年间,用友共计研发投入125.67亿,研发投入由2012年的6.64亿增长至2021年的23.54亿,增长了2.55倍;金蝶共计研发投入50.14亿,研发投入由2012年的2.83亿增长至2021年的12.6亿,增长了3.45倍。

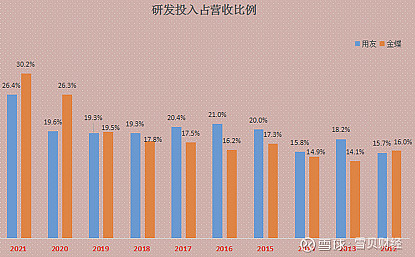

十年前,用友的研发投入是金蝶的1.35倍,十年之后,用友的研发投入只比金蝶高0.87倍。两家上市公司研发投入占营收的比例,在过去十年都维持在15%以上。

用友在2012—2020年度,研发投入占营收比例平均为19%,但是在2021年度,这一比例达到。金蝶2012—2019年度,研发投入占营收比例平均为17%,但是在2021、2020两个年度加大研发投入,这一比例目前已经超过。26.4%30%

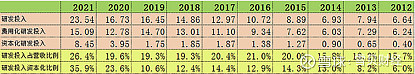

可能是出于报表盈利的压力,这两家上市公司在对待研发投入资本化问题上类似。那就是对研发投入并未全部采用费用化会计处理,而是采取了一定比例的资本化会计处理。

企业的研发投入,在会计处理上分为费用化会计处理与资本化会计处理。应该承认,企业选择如何处理,都符合企业会计准则,区别是前者是短期计入费用,后者是长期通过摊销慢慢计入费用。

然而,这一领域人为判断太主观,也是很多上市公司最爱操作的地方。如果严格按照会计准则,研究阶段的支出,于发生时计入当期损益。开发阶段的支出,只有在同时满足较多严苛条件时,才能予以资本化。

用友对待研发投入,过去多年都是采用大比例费用化会计处理,十年间将85%的研发投入采用费用化会计处理,只将15%的研发投入采用资本化会计处理。

直到2020年,从这一年开始,用友在研发投入一项的资本化比例开始变得畸高。在2012—2019年度,用友平均将研发投入只有11%采用资本化处理。但从2020年开始,资本化比例达到23.6%,2021年度更是达到35.9%,见下图:

相比用友,金蝶则是完全相反的。对待研发投入,金蝶十年间将76%的研发投入采用资本化会计处理,只将的研发投入中24%的部分采用费用化会计处理。

在2012—2019年度,平均将86%的研发投入采用资本化会计处理,费用化只占到14%。但是,在2020、2021年度,金蝶资本化会计处理的比例被大幅削减。比如2020年度、2021年度,平均只将35%的研发投入采用资本化会计处理,65%计入费用。见下图:

这两家上市公司对待研发投入资本化比例问题上,用友是先低后高,金蝶是先高后低,见下图:

叁

两家企业在研发投入项目上对待资本化问题的区别化会计处理,也深刻影响了企业的利润表。我们通过对利润进行调整,能发现企业如此处理的深层次原因。

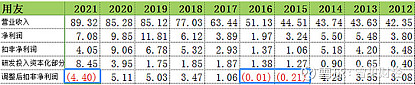

在过去十年,用友与金蝶盈利情况不容可观。如果我们将资本化部分的金额从扣非净利润中扣除,得到的调整后扣非净利润为企业的实际盈利情况,见下表:

a、用友调整后真实的盈利情况

从上表中易得知,在过去十年,用友在其中2015、2016、2021三个年度实际上是亏损的,2021年度的亏损甚至达到了4.4亿。过去十年,用友实际只盈利20.96亿,平均每年盈利2.1亿。

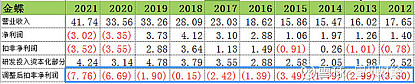

而金蝶的盈利情况则更加不容乐观。

b、金蝶调整后真实的盈利情况:

从上表中易得知,金蝶实际上是连亏十年,累计亏损31.88亿,平均每年亏损金额达到3.19亿。金蝶的人员有相当大比例是外包,且依赖政府补贴。

结语

按照迈克尔·波特的五力模型:同行业内现有竞争者的竞争能力、潜在竞争者进入的能力、替代品的替代能力、供应商的讨价还价能力、购买者的讨价还价能力这五种力量。

我们认为用友与金蝶面对行业内目前的竞争者的压力是不小的。尤其是在更加细分的地产、酒店、建筑、电商领域,涌现出更加精悍的ERP产品服务商。

且SAP一直以来以绝对的霸主地位垄断大型企业办公软件市场。所以,规模型的用户被外资垄断,高净值的用户被更加个性化的细分行业竞争者瓜分。

能够坚守住原有的阵地,已经是一件非常痛苦的事。

同行内竞争是残酷的,而潜在进入者与替代品的威胁因无法预判而更具杀伤力。随着企业微信、豆芽、钉钉等互联网大厂的产品规模化使用,而且很多模块是免费的形式,这无疑会极大满足小微企业的发展要求。

经济的繁荣会催生更多的公司,而经济的不景气,则会使得更多的企业退出市场。所以,获取新的用户,也变得更加困难。用友与金蝶对用户的议价能力也缺少优势。

尽管如此,用友与金蝶作为最先吃螃蟹的财务软件提供商,三十余年的发展,积累了众多的客户群体,具备数量庞大的toB生态圈。对于这两家上市公司而言,这些庞大的用户,将是未来事关企业生死的阵地。

免责声明: